房地产行业总资产规模于2018年三季度达99,128.47亿元

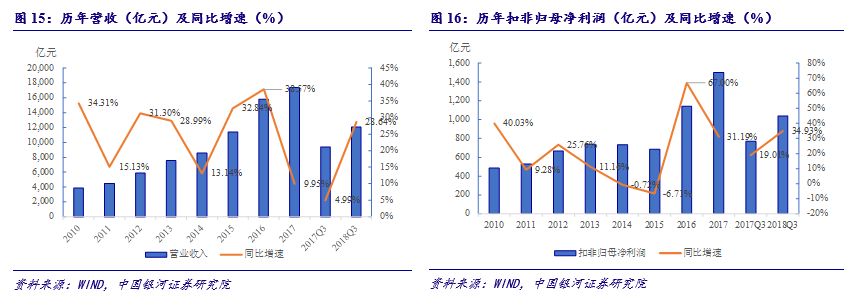

1.利润表:营业收入增速回升,利润水平保持上行区间

2018年三季度房地产行业营业收入为12,063.32亿元,同比增速达28.64%,自2017年增速滑落至个位数后触底反弹。扣除非经常损益的归母净利润为1,040.15亿元,利润增速超越营业收入,同比增长34.93%,自2015来持续保持高位增长。2018年的高利润主要源于历史销售基础牢固,2016年、2017年房地产市场销售可观、土地成本相对较低,从房企尚未结算的已售面积来看,未来营收及净利润的进一步增长仍有保障。

2.资产负债表:总资产规模加速扩张,杠杆率持续攀升

房地产行业总资产规模于2018年三季度达99,128.47亿元,同比增速29.39%,成逐年稳定上涨态势,自2015年起,总资产年均增长率均高于30%,扩张速度较快。截至2018年9月,行业资产负债率首次突破80%,相比于6月上升了0.4个百分点,再创历史新高。在房地产去杠杆的进程中,随着还债高峰的到来,融资受限、负债利率走高,企业借新还旧的举措或将难有成效,房企的财务周转、再融资能力将会受到考验。

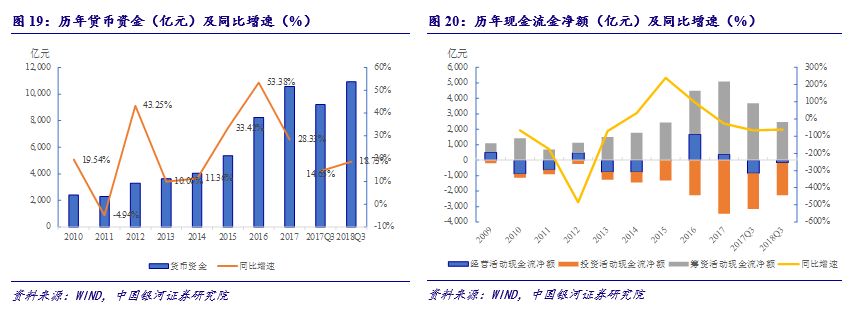

3.现金流量表:货币资金创历史新高,现金流净额进一步下滑

2018年第三季度房地产行业的货币资金达到历史高位10,925.88亿元,行业总资产规模扩张中,货币资金所占比重扩大,房企流动性增强、风险抵御能力提升。现金流净额为198.51亿元,同比下降63.02%,分类来看,经营活动现金流净流出166.8亿元,或与房企集中在年初拿地有关;投资活动净流出2,105.03亿元,规模持续扩张;筹资活动净流入2,470.34亿元,受制于房地产企业融资政策影响,2018年筹资明显低于2017年同期水平。

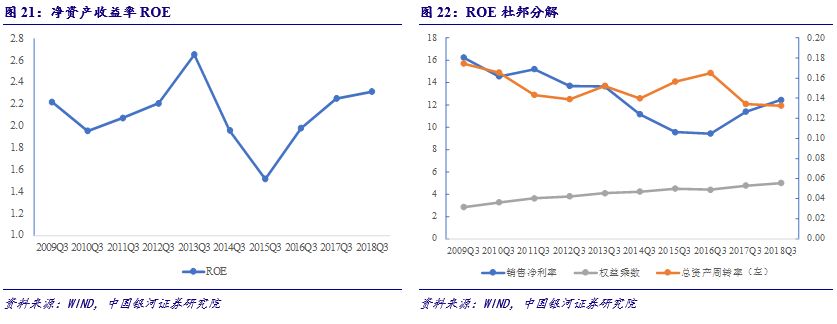

4.杜邦分析:ROE增速回落,销售净利率贡献突出

2018年第三季度,房地产行业的净资产收益率为2.32%,同比增长2.71%,虽然ROE整体水平仍处于上升区间,但增速大幅回落。将ROE分解为销售净利率、总资产周转率及权益乘数来看,权益乘数呈现逐年稳定上涨态势,受到资产负债率的影响,2018年房地产行业的权益乘数已突破5倍,但对ROE走势的影响不大;房地产行业中销售净利率是ROE变动的主要贡献力量,利润率的继续走高有望拉动ROE上行。

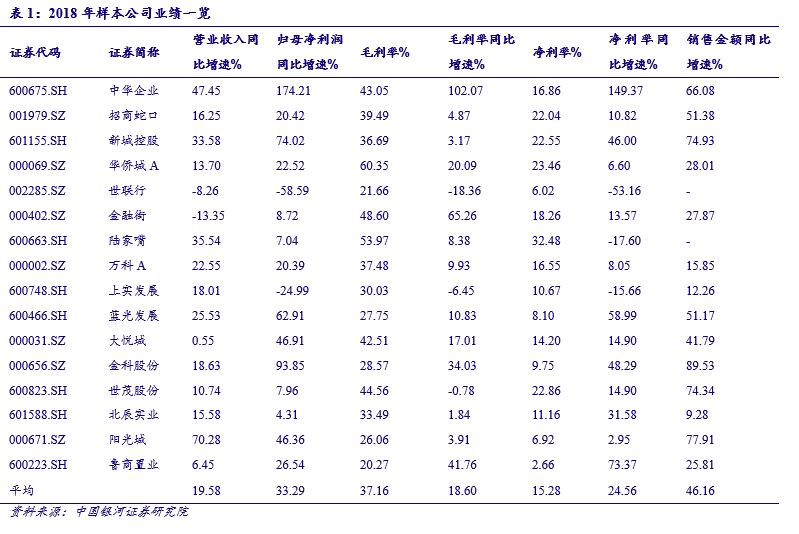

5.18年地产公司业绩总结

截止目前,我们所覆盖的A股上市公司中一共有16家发布了年报。2018年总体盈利增长33.3%,营收增长19.6%,略超预期。我们认为业绩增长较快的主要原因为:(1)房地产项目集中交付,结算金额较17年有较大增长;(2)利润率提升明显。2018年上述公司的平均销售金额增速为46.2%,创历史新高。

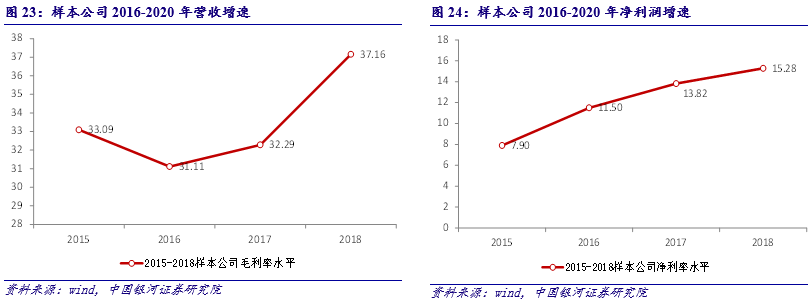

利润率显著提升,并处于2015年以来的最高水平。2018年上述公司的平均毛利率37.2%,较17年增长18.6个百分点;平均净利率为15.3%,较17年增长24.6个百分点。

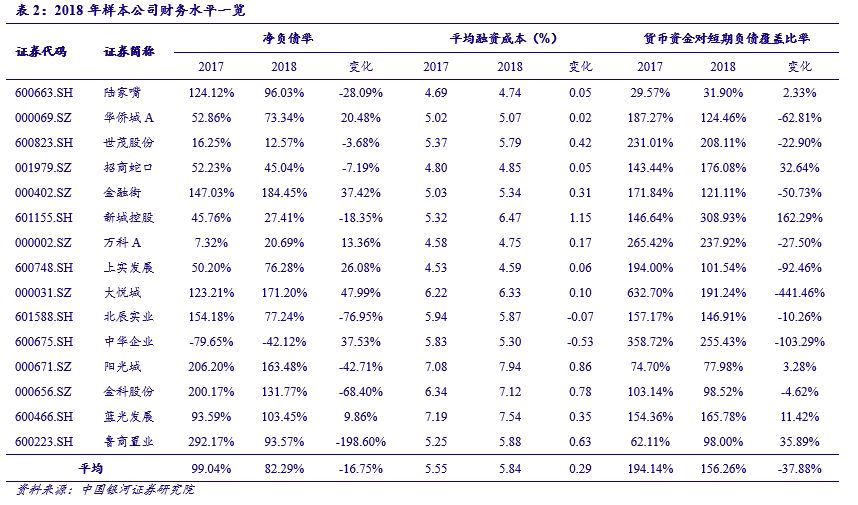

杠杆水平总体可控。2018年样本公司平均净负债率82.29%,较2017年下降16.75个百分点;平均融资成本为5.84%,较2017年上升了0.29个百分点,主要因为房地产企业融资管控仍较为严格;货币资金对短期负债比率较2017年下降了37.88个百分点至156.26%,短期偿债能力较强。

根据已披露的主流卖方研究机构对上述公司盈利增速进行预测,2019和2020年wind一致预期分别为27.86%、21.41%,同口径下2019和2020年营收增速分别为26.77%、19.48%。样本公司2019、2020年盈利和营收增速下降主要是由于我国房地产市场已经由高速发展的黄金时期进入了中速、高质量发展的白银时代,预期未来增速有所放缓。

受到2018年销售规模高增的推动,样本公司平均预售账款同比增长45%,覆盖地产结算收入的1.2倍,提升明显并处在历史高位。趋势上看,从14年起预收账款保障倍数逐年增加明显,我们预计未来将进一步提升;总体来看,上述公司可结算资源丰富,未来业绩保障性较强。