住房金融支援机构以市场化方式运作减轻对财政资金的依赖

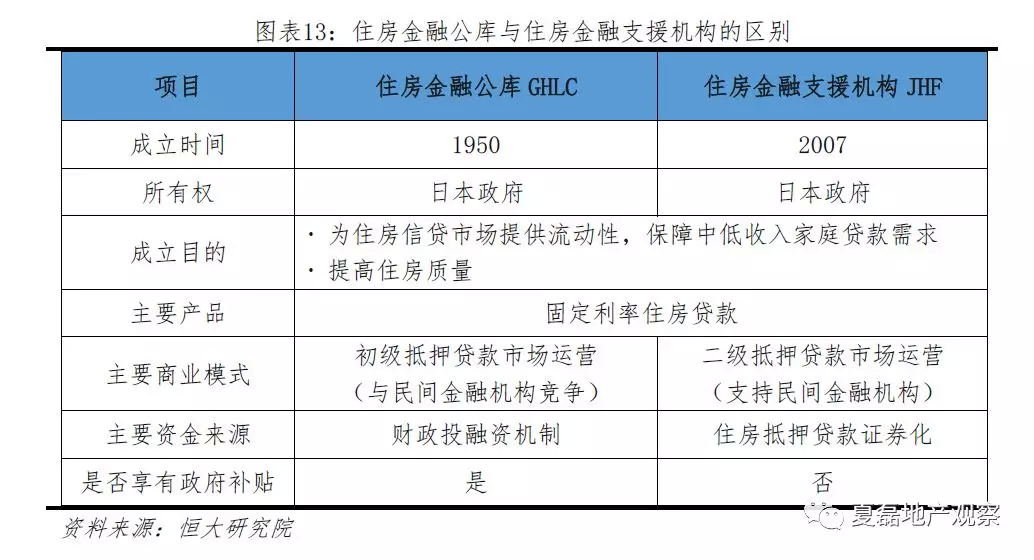

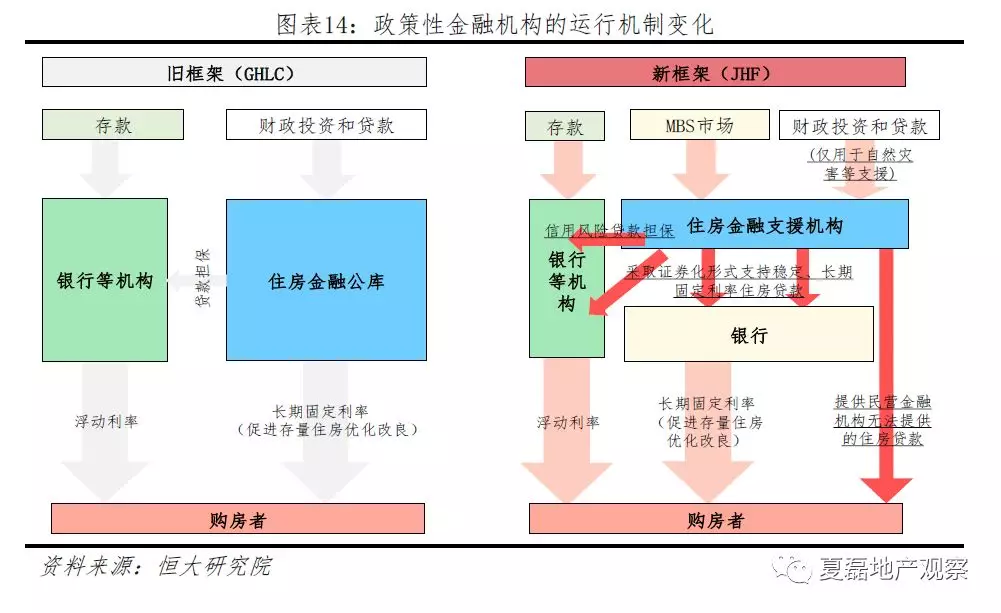

利率市场化和财政压力下,2007年正式废除公库,改组为住房金融支援机构。1986年利率市场化不断深入,民间机构住房贷款利率不断下降,借款人提前还款和利差扩大使得住宅金融公库亏损严重。90年代受泡沫破灭冲击,经济长期低迷,财政收支恶化,财政无力继续补贴公库经营。2007年政府废止住房金融公库,改组为住房金融支援机构。

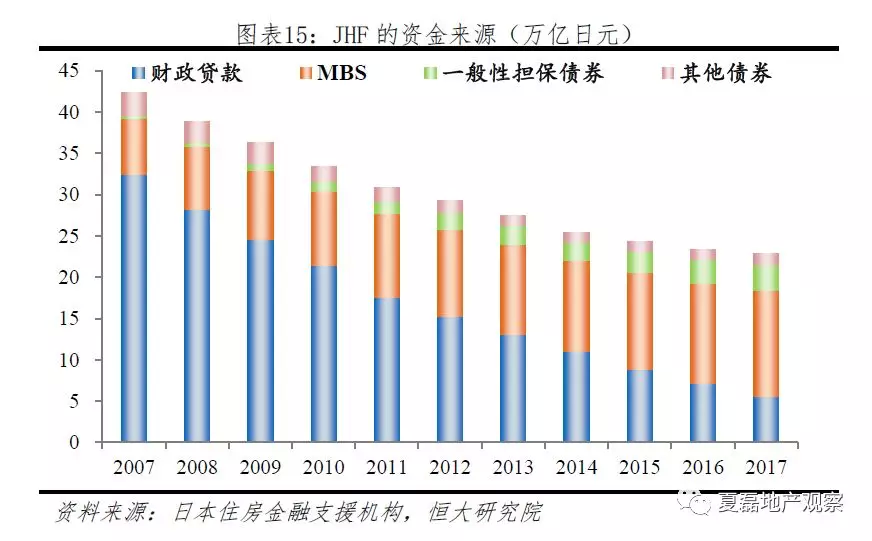

住房金融支援机构以市场化方式运作,减轻对财政资金的依赖。资金来源上,通过将购买的民间金融机构住房贷款以资产证券化打包发售给投资者获取资金,不再仅仅依靠财政资金,2007-2016年,财政融资占比由76.7%降至24.6%,MBS占比由16.1%升至55.6%。业务模式上,由原来直接发放住房贷款,改为从事证券化融资业务及融资担保业务。

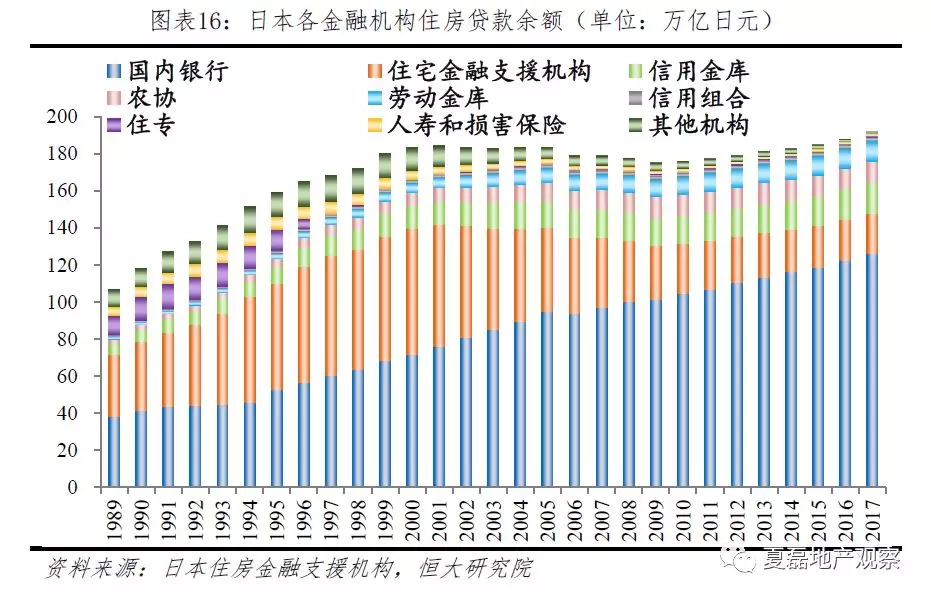

日本住房信贷的民间金融机构主要包括:国内银行(都市银行、地方银行、第二地方银行、信托账户)、农协系统金融机构、信用金库、信用组合、劳动金库、人寿保险、损害保险和住专等。都市银行是日本银行业的核心,活动中心是大都市,贷款对象多为大企业,个贷业务较少;地方银行规模较小,一般代理当地政府的金融事务,主要资金来自个人储蓄,贷款对象多为地方性中小企业,但区域性特征明显;第二地方银行与地方政府关系更为紧密,主要开展中小企业和个人金融服务;信托可兼营信托和银行业务,主要提供长期贷款;农协系统金融机构主要为农林渔业提供贷款;信用金库、信用组合和劳动金库多为中小企业提供金融服务,实行会员制;人寿和损害保险属于保险资金。

日本民间金融机构的主要住房贷款模式有:Flat35(35年固定利率)贷款、银行贷款、信用金库、信用组合贷款、劳动金库、农协系统贷款等。Flat35贷款是由住房金融支援机构和民间金融机构联合推出的贷款模式,提供最长35年的固定利息贷款;银行贷款是最为常见的民间金融机构贷款方式,放款标准主要取决于贷款人的家庭收入;信用金库、信用组合贷款是地方性金融机构发行的,针对在当地居住或工作,且为会员;劳动金库贷款对会员及年收入也有要求;农协系统贷款由农业银行(3.71, -0.03, -0.80%)发行,主要针对会员,非会员需申请。

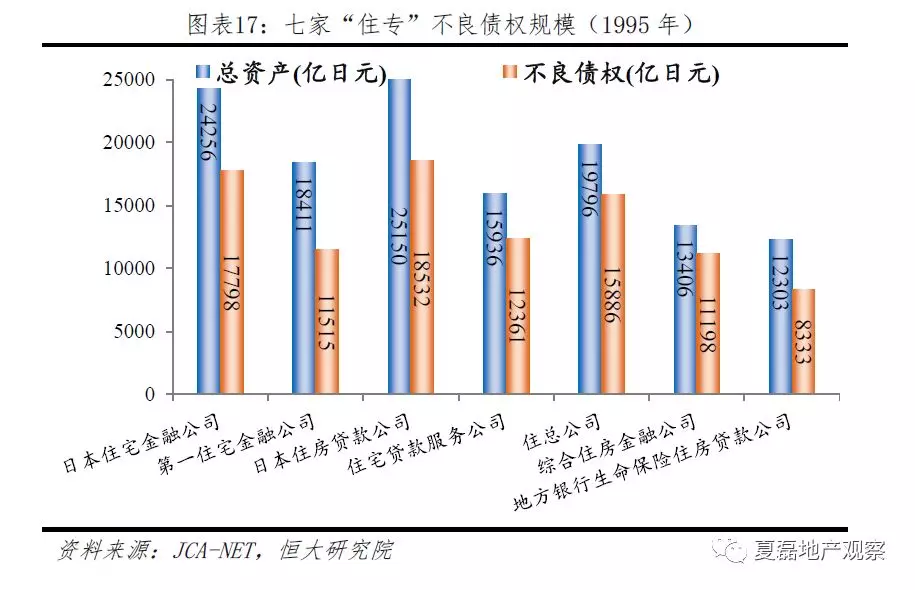

“住专”是日本民间金融机构中最特别的一类金融机构,是80年代第二次房地产危机产生的重要原因,1995年,7家“住专”相继破产,引发日本金融业巨额不良债权连锁反应,严重冲击了日本金融系统稳定性。

1) 七十年代:主营个人住房抵押贷款

大藏省主导、金融机构联合出资成立,主营个人住房抵押贷款。1967年,千叶银行在个人住宅抵押贷款业务中,率先取消先存后贷、以存定贷的贷款条件,使得个人住宅抵押贷款变得简单快捷。随后,其他银行也纷纷效仿,个贷业务快速发展。70年代初,尽管个人住房贷款需求强劲,但大型银行等金融机构仍缺乏开展个贷业务动力,原因是个人住房贷款单笔规模小、经营管理成本高、贷款周期长,而大型制造企业贷款规模大、贷款周期短、利润空间大。1971年,三和等9家银行联合出资设立了第一家以办理个人住宅抵押贷款为主要业务的住宅金融专业公司(简称“住专”或“Jusen”)——日本住宅金融公司。1973年,大藏省召开金融制度调查会,认为民间金融机构住房信贷业务符合规定,“住专”因此合规化。紧接着,大藏省主导、并强烈要求大银行等金融机构联合出资设立“住专”,其贷款资金来源于母公司金融机构拆借,主营个人住房抵押贷款,主要管理层均来自大藏省退休官员和母体银行派驻人员。截止1979年,共有8家住专公司相继成立,分别为日本住宅金融公司、住宅贷款服务公司、日本住房贷款公司、第一住宅金融公司、住总公司、地方银行生命保险住房贷款公司、综合住房金融公司、共同住宅贷款公司。

2) 八十年代:被迫转向房企贷款

母公司进军个人住房贷款市场,“住专”主营被迫转向房地产企业贷款。随着80年代日本资本市场改革深入,大企业开始选择发债等直接融资方式,逐渐降低对银行的依存度,而存款利率市场化也取得较大突破,使得银行吸储成本大幅增加,金融脱媒加速。资产负债两端受压,银行面临业务转型,开始直接进入个贷市场,利用母公司资金成本、客源等优势不断蚕食“住专”的市场份额。此时,住房金融公库因财政补贴具有明显资金成本优势,再加上本身业务具有固定利率、低息、还款周期长的特点,也在不断挤占个贷份额。正因如此,“住专”突破了房贷的业务限制,转向母公司推荐的高风险高收益的房企融资,1980年七家“住专”向企业发放的贷款余额仅占贷款总额的4.4%,1990年则升至78.6%。由于银行与“住专”业务竞争关系,母公司推荐的业务多为高风险类型,服务对象甚至有黑社会性质的土地开发公司和暴力拆迁团伙,“住专”基本上成为母体金融机构的“次级贷款包”。

房地产泡沫破灭,“住专”不良债权高企,1996年陆续破产。房地产市场快速上涨期间,“住专”可通过高周转模式不断扩张,特别是1990年3月大藏省发布《关于控制土地相关融资的规定》中,因6家“住专”社长为大藏省退休官员,该规定并未限制“住专”和农林系统金融机构,使得“住专”可继续通过农林系统金融机构的融资,向下行的房地产市场输血。1995年,“住专”总负债13.6万亿日元,其中来自农林系统金融机构就高达5.5万亿日元。泡沫破灭后,地价大幅下跌,房企因抵押物市值快速缩水,而无力偿还本息,导致“住专”不良债权大量累积。1995年,七家“住专”不良率达74%,不良债权达9.6万亿日元。1996年,8家大型“住专”有7家相继破产,导致金融机构大面积倒闭,严重冲击金融系统稳定性。2011年政府修订《存款保险法》,正式废止“住专”。