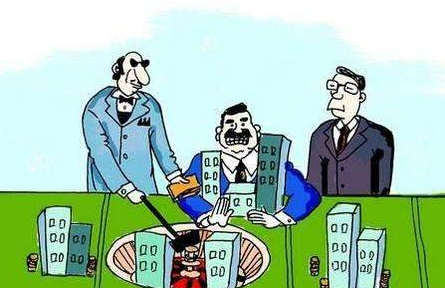

在金融去杠杆的大环境 房企间的竞争不断升级

中小房企生存空间正被挤压,已是可以看见的事情。过去,代表地产行业大哥地位的万科,早已预言过地产行业转折点的到来—行业集中度上升,差距拉大。

在金融去杠杆的大环境,房企间的竞争不断升级。

中小房企生存空间正被挤压,已是可以看见的事情。过去,代表地产行业大哥地位的万科,早已预言过地产行业转折点的到来—行业集中度上升,差距拉大。

选择正摆在眼前:要么自我强大,要么被对手践踏。

房企“抢收”赛跑

克而瑞近日公布的《2018年1-4月中国房地产企业销售TOP100排行榜》显示,排名前100位的房企整体销售规模达到2.65万亿元,同比增长28.5%。

从1-4月的销售额(流量金额,下同)发现,第一梯队的房企正逐渐拉大与身后房企的差距。

以碧桂园、恒大、万科为代表的第一梯队一骑绝尘,排行第三的万科销售额达到1986.7亿元,同比增长37.9%。第二梯队为首的保利地产(13.95 +1.68%,诊股)销售额为1173.3.3亿元,其次是融创为1071.2亿元。

此外,绿地控股(7.32 +1.39%,诊股)、中海地产、华夏幸福(28.71 +0.56%,诊股)、龙湖集团和新城控股(34.61 +1.61%,诊股)今年前四月销售额突破500亿元,依次位列第六到第十位。

“TOP50房企门槛提升幅度最大,较2017年同期增长48.4%。TOP100房企销售金额入榜门槛达到了45.3亿元,规模竞争加剧。我们预计未来随着各梯队门槛的不断提升,百强房企分化格局将会持续。”克而瑞报告指出。

房企业绩的增长早就有了铺垫。受益于2015年和2016年房地产销售的大幅增长。大量房企手握一定资金。做大规模成为不二之选。

目前,不少房企已经把下半年作为推盘的重要时间节点。此前,阳光城(7.33 +0.00%,诊股)和禹洲地产官方在接受时代周报记者采访时,均表达了这样的计划。

改善的还有房企的净利润。Wind根据房企2017年年报数据统计发现,该财年,房地产板块净利润率达到12.4%,成为该三年以来净利润率首次回归两位数。2018年一季度,房地产行业整体销售毛利润率和净利润率还在持续改善,分别为30.97%和12.65%。

不过,值得注意的是,行业本身的资产负债率也在不断上升。按照Wind数据统计,截至一季度末,上市房企整体负债率达到79.42%,较2017年年报的79.08%继续上涨,并且已经达到2005年以来的最高点。

前五强房企的负债率皆创下新高。根据2017年年报,融创负债率排名最高,为90.27%。其余四家房企依次为碧桂园、恒大、万科和保利,数值为88.89%、86.25%、83.98%和77.28%。

规模与负债本就作为共同体存在。房企在做大规模的过程中,往往伴随着负债率的提高。而部分房企目前也提出了降低负债的财务目标。比如恒大方面是三项措施:降低负债总额,多元产业引入战略投资,增强盈利能力增加净资产。

“但房企天然是规模导向,特别是在行业集中度提高的当下,即便是主动降负债本质还是为了有更大的资金回旋余地。”不具名分析人士陈安(化名)对时代周报记者表示。

资产证券化中的新机会

规模竞争之下,融资渠道也在决定房企的生死存亡。

伴随着国内房地产调控政策的出台,房企在国内发债门槛提升、难度加大、用途受限。这使得境外融资成为房企的选择。

4月份开始,房企扎堆在境外发债。根据中国指数研究院的统计数据显示,4月代表房企公布发债合计92.85亿美元,包括美元债和新元债,较去年同期大幅增长。

在4月, 额度最高的为中海发行的15亿美元高级债券,此外,越秀地产、融创分别发行10亿以上、两种期限组合的美元票据。

值得注意的是,2018年房企将迎来偿债的高峰。根据Wind数据显示,届时地产债到期规模在1280亿元左右。其中,公司债到期规模约760亿元,中期票据到期规模约240亿元,短期融资券到期规模约220亿元。

从目前来看,租赁证券化也陆续成为房企融资的新工具。

不久前,中国证监会、住房城乡建设部已经联合发布了《关于推进住房租赁资产证券化相关工作的通知》,对开展住房租赁资产证券化的基本条件、政策优先支持领域、资产证券化开展程序以及资产价值评估方法等作出明确。

这将意味着,证券化产品的发行规模和速度有望上一个新的台阶。

事实上,多项首次以长租公寓为标的的资产证券化产品纷纷出现,包括租金收益权ABS、类REITs、CMBS、ABN、房地产基金、按居贷以及信用贷。

保利地行的首单央企租赁住宅类REITs、招商蛇口(22.89 -1.12%,诊股)发行的首单租赁住宅CMBS、龙湖冠寓发行的全国首单公募住房租赁专项公司债券、旭辉领寓发行的首单民企公寓类REITs、碧桂园的租赁住房REITs等接连获批。截至3月,国内市场已有12只租赁市场资产证券化产品获批发行,总规模超过500亿元。

如恒大提交的“中联前海开源—恒大租赁住房一号第N期资产支持专项计划”、首创置业非公开发行2018年住房租赁专项可续公司债券、泰禾集团(25.47 +1.27%,诊股)的30亿元住房租赁专项公司债券、中城投资拟发行9亿元住房租赁专项债券、石榴置业拟发行45亿住房租赁债券以及中城投资拟发行9亿元住房租赁专项债券等,目前也取得一定的进展。

“金融层面去杠杠的背景下,表外和非标融资受限,但资产证券化能引入大量的民间资金,不失为一种较好的融资方式。”陈安对时代周报记者分析表示,“不过中国的资产证券化依旧处在起步阶段,和美国等已经发展的非常成熟的资产证券化相比,差距较大。”

追赶新热点

当然,强烈的求变意愿正在开发商中不断渗透。整合提速、再塑定位、寻找新增长点等已成为房企摆脱困境的现实考量。

这当中,切入城市运营商,以及产业地产。特色小镇,成为房企的主流选择。

究其原因,下半场的竞争中,单一的地产开发已经无法满足购房者日益丰富的需求。购房者在产业、商业、文化、旅游、医疗、养老等复合性高层次需求上,都急需被解决。

在另一个维度,随着城市发展脚步的较快,政府在土地出让时也附加了例如产业化等运营上的要求。顺应这种变化,拓宽拿地渠道。

早在2015年起,中国金茂以名字上的更新宣告自家转型,从方兴地产到中国金茂,用这个不具备地产符号的新名称,开始从传统的地产开发商转向城市运营商的涅槃。

和产业的对接,是绿地控股(600606.SH以下简称“绿地”)的特色。绿地集团董事长、总裁张玉良就曾经坦言过,未来城镇化的根本是“产城融合”。按照绿地方面对时代周报记者的肯定,绿地在开发过程中会紧密跟随当地政府的产业定位。

行业里的大象们如此,中小型的房企也不在话下。

在阳光城的中长期投资计划中,产业地产被视为公司的突破口。按照时代周报记者的了解,阳光城目前已经成立了集团产业研究中心和产城融合项目推进部门,协同集团各个产业板块。除了教育小镇之外,接下来还会有关于健康、文旅和科技等方面的小镇落地。

更小规模的开发商则找寻少众的领域切入,比如禹洲集团瞄准的就是航天科技(19.33 +1.36%,诊股)角度。5月8日,禹洲和中国航天建设集团正式签定了全国首个“军民融合航天智慧小镇”项目,振兴航天科技产业。

不过,对产业的加载和植入,将是对房企的核心考验之一。

北京师范大学金融研究中心主任钟伟曾公开指出,房企转型是在地产之上加载产业。同时,房企的运营能力决定了自持物业的潜在价值。运营能力可能会超越开发能力、建造能力、投资能力成为考验开发商的指标。