2018年上半年房地产政策出台情况

2018年上半年,无论是从政策层面还是市场层面,房地产市场都热度不减。在政策层面,中央和地方政府继续积极出台有效措施,在抑制非理性住房需求的同时,注重加大有效供给的增加,以缓解供求矛盾,保持房价基本稳定。在市场层面,整体呈现出投资稳、销售落、价格涨的发展态势,区域分化特征加剧,个别城市房价涨幅明显加大。

展望下半年房地产市场,预计在政策和市场双方力量的共同影响下,市场热度将有所下降,供求结构性矛盾有所缓解,市场将会感受到“七月流火秋风起,九月授衣寒意浓”的丝丝凉意,多数指标增速放缓,房地产企业销售压力加大,区域分化特征继续加强。

一、2018年上半年房地产政策出台情况

2018年上半年,房地产市场调控热闹纷呈,中央继续坚持“房住不炒”总基调,货币政策保持稳健中性,金融去杠杆与防风险并行。各地政策频出,尤其是与房地产市场秩序和稳定房价有关的政策是焦点,各线城市调控政策持续保持高压。

从中央层面看,在“两会”报告再次强调“房住不炒”和“差别化调控”后,发改委、住建部、自然资源部、证监会等部委就主题公园建设、高铁站周边区域合理开发建设、住房租赁资产证券化、房地产市场调控、房地产市场秩序等方面出台了指导意见,以解决房地产开发建设和运营销售过程中的部分突出问题。6月28日,住房城乡建设部会同中宣部、公安部、司法部、税务总局、市场监管总局、银保监会等六部委联合印发了《关于在部分城市先行开展打击侵害群众利益违法违规行为 治理房地产市场乱象专项行动的通知》,决定于2018年7月初至12月底,在北京、上海等30个城市先行开展治理房地产市场乱象专项行动。7月初,国开行将合同审查权限统一到总行,引发市场高度关注,但防范地方政府过度举债,控制棚改成本已渐行渐近。

从地方层面看,房地产调控政策密集出台,“四限”政策持续保持高压,覆盖城市范围进一步增多;部分城市一二手房价格倒挂明显,催生公证摇号政策持续升级,刚需优先和限制企业购房成为公证摇号的新趋向;“抢人大战”在快速升温后向理性回归,多城下调人才落户门槛,短期助推当地市场量价齐升,长期仍需寻求产业和配套的支撑;海南、丹东等短期热点城市在房价出现异动时,政府迅速采取措施,抑制投机性需求,取得一定成效。

二、当前房地产运行特征分析

2018年上半年,全国房地产市场延续了2017年的总体发展态势。在政策的引导下销售面积增速保持回落,但投资增速意外回升,土地购置和新开工意愿相对较强,区域分化特征较强,房价再现上涨趋势。不同等级城市分化明显,一线城市量缩价稳,二线城市量升价涨,三四线城市则量稳价升,同一等级内部城市也开始出现分化。

具体来看,呈现以下六个方面的特征:

1.投资增速保持高位小幅回落,土地购置费“虚火”持续

2018年1-6月份,全国房地产开发投资完成55531亿元,同比名义增长9.7%,增速比1-3月份回落0.7个百分点。其中,商品住宅投资加速趋势更为明显,上半年,商品住宅完成投资38990亿元,增长13.6%,增速比同期房地产投资增速快3.9个百分点。

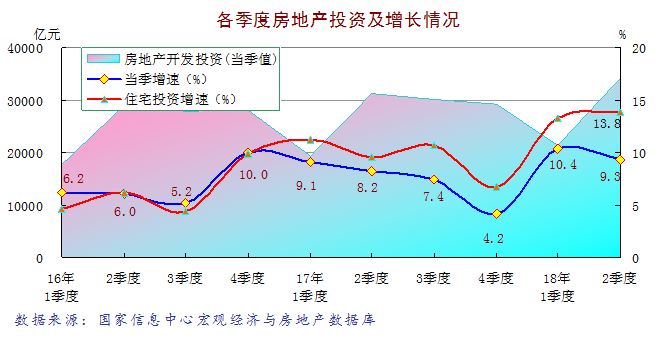

从当季增速来看,2018年2季度,全国房地产开发投资和商品住宅投资分别增长9.3%和13.8%,均处相对高位。自2017年1季度起,商品住宅投资增速连续6个月季度快于房地产开发投资增速,房地产开发投资呈现出“住宅强、商办弱”的典型特点。2018年2季度当季,商品住宅投资增长13.8%,增速比同期房地产投资增速快4.5个百分点,同期商业营业用房和办公楼投资则分别下降11.7%和16.5%。

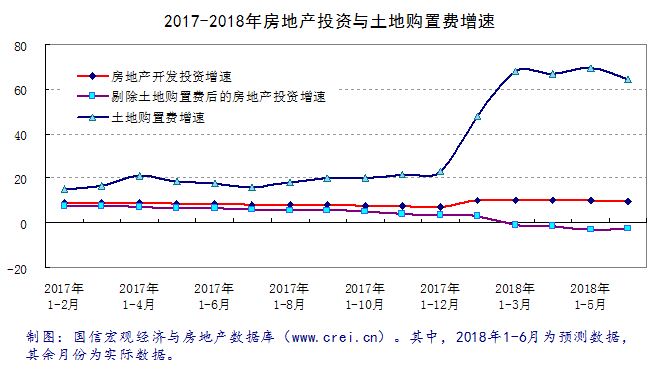

从投资构成来看,房地产投资的快速增长主要是受土地购置费增长较快的影响所致,根据测算,2018年1-6月,土地购置费对房地产开发投资的贡献率达122.1%,直接拉动房地产投资增长12.7个百分点。而建筑安装工程则出现负增长,其对房地产开发投资的贡献率为-22.5%。如果剔除掉土地购置费对房地产开发投资的干扰,房地产开发投资已连续4个月出现负增长。

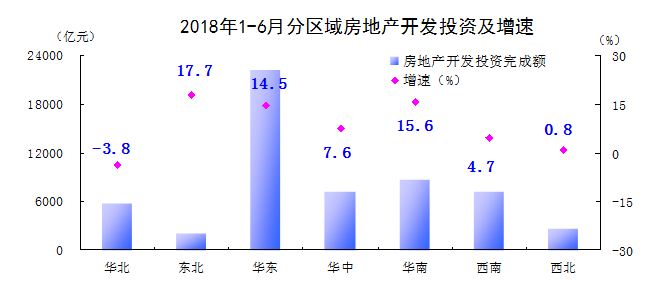

分行政区域看,2018年1-6月,东北、华南、华东等3个区域增长较快,增速超过10%。、华中、西南、西北地区增速居中,分别增长7.6%、3.5%和0.8%。华北地区受北京、河北、内蒙古等省市区投资下降影响,整体保持负增长,下降3.8%。

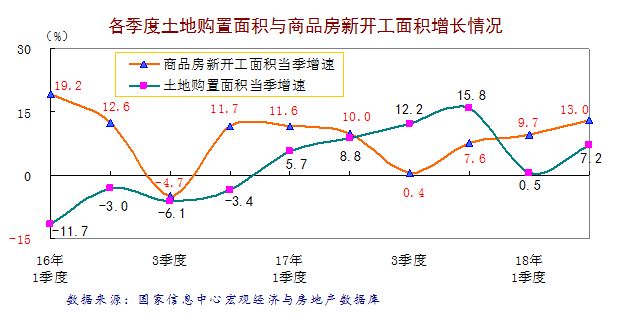

2、土地购置及新开工面积等先行指标出现回升,地价涨幅有所上扬

2018上半年,房地产先行指标增速出现回升。从土地购置面积看,增速由1-3月的增长0.7%提高至上半年的增长7.2%,增速提高了6.5个百分点。从商品房新开工面积看,增速由1季度的增长9.7%提高至上半年的11.8%,提高了2.1个百分点。

2季度当季,土地购置面积和商品房新开工面积分别为7283和61202万平方米,土地购置面积创下2015年以来单季新高,商品房新开工面积创指标发布以来新高。这两项指标的回升,主要有两方面原因:一是随着企业房屋销售的改善和房屋库存的下降,企业土地储备规模显得不足,有补库存的动力;二是随着房地产融资渠道的规范与收紧,加速周转、保证现金流充足成为众多房企的必然选择,新开工意愿增强。先行指标回升表明市场主体对未来市场走势仍较为乐观,未来市场投资有托底支撑。

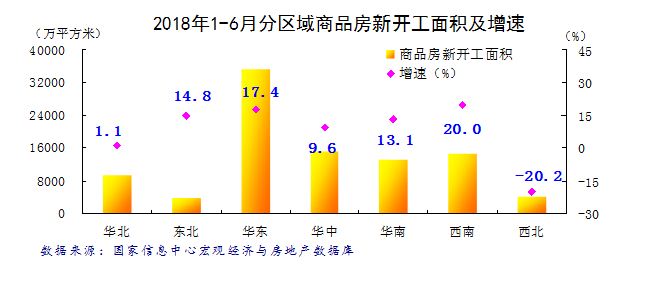

分区域看,2018年1-6月,西南、华东、东北、华南等4个区域新开工增长较快,增速超过10%。,华中、华北地区增速居中,分别增长9.6%和1.1%。西北地区受甘肃、青海、宁夏、新疆等省区投资下降影响,整体保持负增长,下降20.2%。

2018年上半年,土地市场供求较为旺盛。据国家信息中心“宏观经济与房地产数据库”数据,上半年全国通过招拍挂方式共成交土地33837宗,成交面积为110864万平方米,同比增长27.4%,成交价款达26850亿元,同比增长39.4%,增速均创2014年来同期新高。

从地价数据看,2018年上半年,全国106个监测城市地价总体水平为4221元/平方米,商服、住宅、工业地价分别为7439元/平方米、6831元/平方米和821元/平方米,环比分别上涨1.75%、1.21%、2.48%和1.0%。住宅地价在连续三个季度降速后再现回升,处于较高位运行,综合、工业地价增速上升,商服地价增速放缓。分城市级别看,一线、二线、三线城市综合、住宅、工业地价环比增速均上升,商服地价环比增速放缓,其中三线城市住宅地价环比涨幅最高,环比上涨3.08%,一线城市次之,二线城市最低。

3、商品房销售形势好中带忧,中西部地区领涨

2018年1-6月份,全国商品房销售面积实现77143万平方米,同比增长3.3%,增速较1季度回落0.3个百分点,但与1-5月相比,增速回升0.4个百分点。受价格涨幅上升影响,商品房销售额实现66945亿元,增长13.2%,增速较1季度提高1.8个百分点。

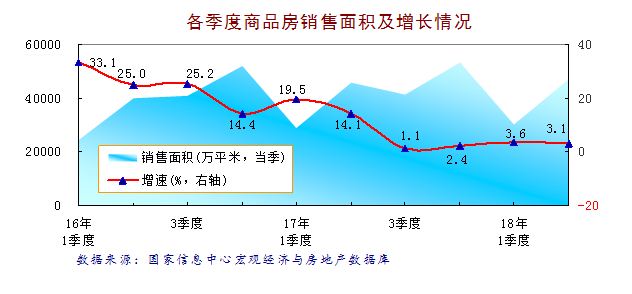

分季度看,自2017年3季度以来,全国商品房销售面积已连续四季度保持在5%以内,尽管2018年销售面积增速有所回升,但动力不足,销售面积增速难以回到5%以上。特别是在政策继续加码和货币保持稳健中性的前提下,居民购买力又大量被透支,房屋销售外强中干,未来房屋销售面积增速有下行的压力。

分地区看,中部和西部地区商品房销售面积增长较快,分别增长12.8%和10%,而东部地区和东北地区销售面积则出现负增长,分别下降5.4%和1.1%。这一方面表明当前房地产区域分化的特征在加强,另一方面也警示着中西部地区的销售增长在很大程度上是受棚改的推动和房价上涨的恐慌,其实际需求在被透支。

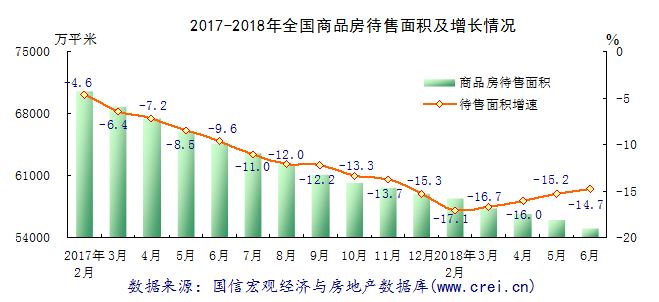

在销售面积增速放缓的同时,待售面积降幅却开始收窄。截至2018年6月末,全国商品房待售面积为5.51亿平方米,连续20个月保持同比下降,同比下降14.7%,降幅与2018年3月末相比收窄2个百分点,与5月末相比收窄0.5个百分点。商品房待售面积降幅连续4个月收窄,这表明持续3年的“去库存”政策,未来存在逐步退出可能。

4、房地产企业资金来源比重变化明显,国内贷款和个人按揭贷款占比下降明显,企业更加依赖销售回款

2018年1-6月,房地产开发企业到位资金79287亿元,同比增长4.6%,增速与一季度相比上升1.5个百分点,但与同期房地产开发投资增速相比低5.1个百分点。

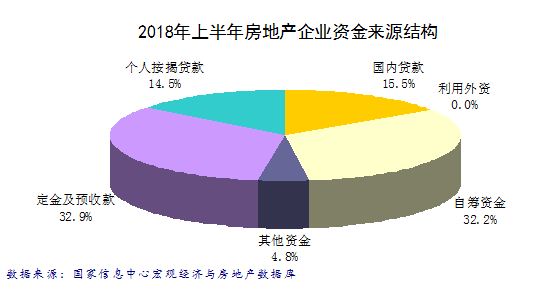

分资金来源渠道看,国内贷款、利用外资、个人按揭贷款和其他资金来源均出现负增长,降幅分别为7.9、73.1、4和0.8个百分点,体现了融资收紧和整体降杠杆对房地产企业的影响。企业自筹资金、定金及预收款则保持增长,增速分别为9.7%和12.5%,表明企业自筹和销售改善是保持企业资金来源平稳的重要手段。从比重上看,定金及预收款和企业自筹资金占比较高,分别占资金来源的32.9%和32.2%,与上年同期相比比重分别提高2.3和1.5个百分点,国内贷款和个人按揭贷款占企业资金来源的比重均在15%左右,比重与上年同期相比分别下降2.1和1.3个百分点。

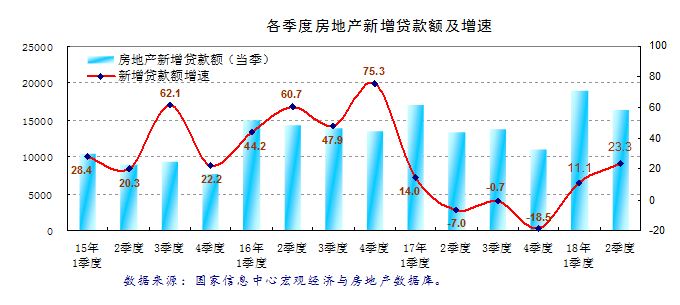

2018年上半年,金融机构房地产贷款余额增速保持平稳,个人住房贷款余额增速继续回落。截止2018年6月末,全国主要金融机构(含外资)房地产贷款余额为35.78万亿元,同比增长20.4%,增速比3月末小幅提高0.1个百分点。其中,个人住房贷款余额为23.84万亿元,同比增长18.6%,增速比上季末低2.2个百分点。上半年,房地产贷款新增3.54万亿元,占同期各项贷款增量的比重比2017年全年低1.9个百分点,但比一季度小幅提高0.1个百分点。从各季度当季贷款余额增量来看,2018年2季度房地产贷款余额净增1.64万亿,该规模仅次于上季度的1.9万亿和2017年1季度的1.71万亿,同比增长23.3%,增速比上季度上升12.2个百分点,房地产行业杠杆水平出现小幅反弹。

5、房价涨幅明显提高,二三线城市房价调控压力加大

2018年上半年,全国商品房成交均价8678元/平方米,同比增长9.5%,增幅比去年同期上升4.9个百分点,较2018年一季度上升3.9个百分点,涨幅明显提高。其中住宅成交均价8467元/平方米,同比增长11.3%。从全国四大地区看,西部地区平均房价涨幅最高,上涨16.5%,东北地区次之,上涨15.4%,中部地区和东部地区涨幅相对略低,分别上涨12.6%和9.8%。

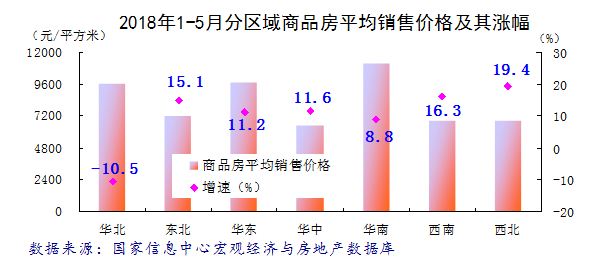

分区域看,2018年1-5月,华南地区平均房价最高,达到11171元/平方米,华东次之,华中地区平均房价最低,为6524元/平方米。从平均房价涨幅来看,西北、西南、东北涨幅较快,均超过15%,华中、华东、华南等区域房价涨幅居民,涨幅在8%-12%之间,华北地区主要受区域内成交结构变化影响,出现下跌,跌幅为10.5%。

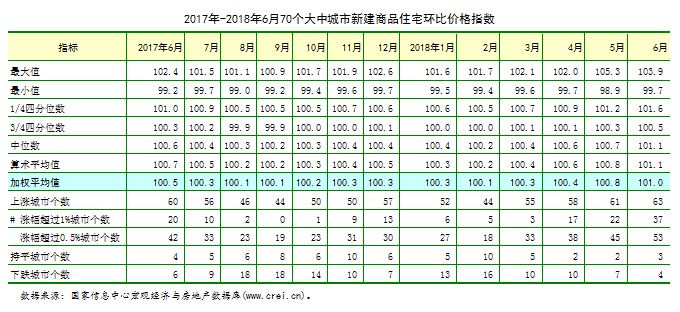

从70个大中城市商品住宅价格指数来看,2018年6月,70个大中城市新建商品住宅价格同比上涨4.2%,涨幅比3月提高0.6个百分点,环比上涨1%,涨幅比3月提高0.7个百分点,房价涨幅再现抬头迹象。

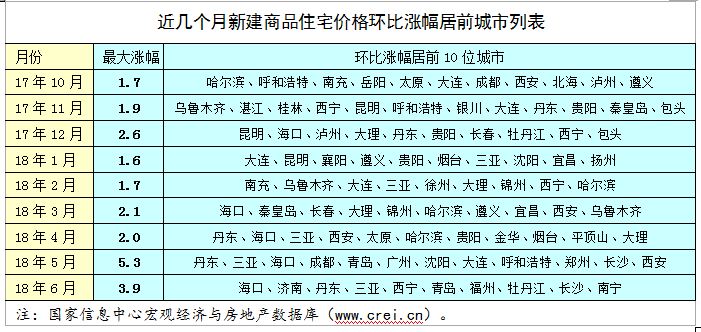

从近9个月房价环比涨幅排名居前的城市名单来看,主要集中在西部地区、东北地区和海南省。其中,出现次数较多的城市有大连(5次)、海口(5次)、三亚(5次)、大理(4次)、丹东(4次)、哈尔滨(4次)、西安(4次)、西宁(4次)、遵义(4次)等,表明当前这些区域的房价上涨压力较大,房价涨幅偏高,未来存在调控升级的必要性和可能性。

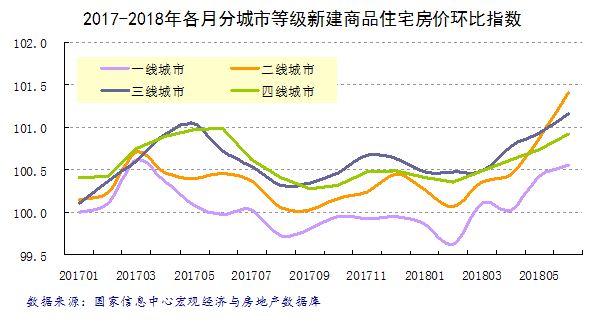

分城市等级看,2018年6月,各等级类型城市房价指数均保持上涨,其中一线城市平均上涨0.6%,二线城市平均上涨1.4%,三线城市平均上涨1.2%,四线城市平均上涨0.9%,二线城市在各类城市中涨幅最快。从近期趋势上看,一线城市调控效果显著,涨幅连续15个月保持最低,二线城市房价指数加速上行,连续超过三线和四线城市的平均涨幅,涨幅居于首位,三线和四线城市的涨幅也有所扩大,调控任务仍较为艰巨。

6、标杆企业整体销售形势较好,行业集中度提高

2018年上半年,标杆房地产企业销售形势整体较好,行业集中度进一步提高。根据上市公司公告数据,42家房地产企业共实现销售面积22068万平方米,按可比口径计算增长30.4%,实现销售额30282亿元,按可比口径计算增长33.2%。与同期全国商品房销售面积和销售额增速相比,分别快27.1和20个百分点。

分企业看,碧桂园、恒大、万科、保利地产、融创中国占据销售面积前5位,均超过1000万平方米。中国建筑、中国海外、新城控股、龙湖地产、华润置地销售面积在500万至1000万平方米之间。从增速上看,中国奥园、新城控股、融创中国、合景泰富等4个企业销售面积增速超过100%,中骏置业、中国金茂、花样年、瑞安房地产等企业的销售增速也在50%以上。

从销售额看,有17家企业销售额超过500亿元,其中,碧桂园、万科、恒大稳居前三甲。从增速上看,中国金茂、新城发展、融创中国增速较快,分别增长197.7%、94.2%和76%,金地集团是500亿以上房企中唯一出现下跌的企业,下降10.3%。

与标杆企业的销售保持高增长形成鲜明对比的是,中小房企房屋销售形势偏紧,压力较大。根据标杆企业销售数据进行反向推算,2018年上半年,中小房企(非标杆企业)实现房屋销售面积55075万平方米,销售额36663亿元,同比分别下降5.1和0.7个百分点。这与标杆企业实现的30%以上的销售增速形成明显反差,表明当前中小房企销售形势较紧,企业资金链风险上升,有关企业和政府管理部门需提高警惕。

三、2018年下半年房地产市场展望

总体来看,2018年上半年房地产行业多项指标都好于预期,投资高位趋稳、销售稳中有升,基本符合调控政策的目标。但房价涨幅扩大、市场秩序较乱、企业资金压力上升等问题仍较为突出。

下半年,在整体调控不放松的前提下,房地产政策预计会在这几方面继续查漏补缺,因城施策措施更加精准。从政策取向上看,差别化调控和保障合理购房需求仍是未来房地产调控的基本,地方政府的政策手段更加多样化。同时针对当前房屋库存持续下降,房价上涨抬头的新趋势,去库存政策将会逐渐淡出,特别是那些供求矛盾突出、房价上涨压力大的城市,稳定房价将成为政府调控的首要目标。在稳定房价的同时,住房租赁市场开始发力,预计未来租赁型住房供应将会出现“井喷式”增长,住房市场体系更加健全。

从市场的层面看,当前房地产销售形势整体较好主要有三方面原因:一是棚改货币化提升了三四线城市居民的购买力,二是房价上涨带来的恐慌性购房以及投资性购房需求上升,三是城市群规划的推进实施提升了中心城市及周边城市的区位价值,人口集聚效应增强。下半年,随着各地稳定房价政策的继续出台,房价上涨预期会有所下降,同时棚改在上半年已完成全年目标62.5%的基础上,棚改货币化进程会有所放缓。受多方面因素的影响,预计下半年房地产市场整体会降温,市场销售将向理性回归,城市分化将会加剧。

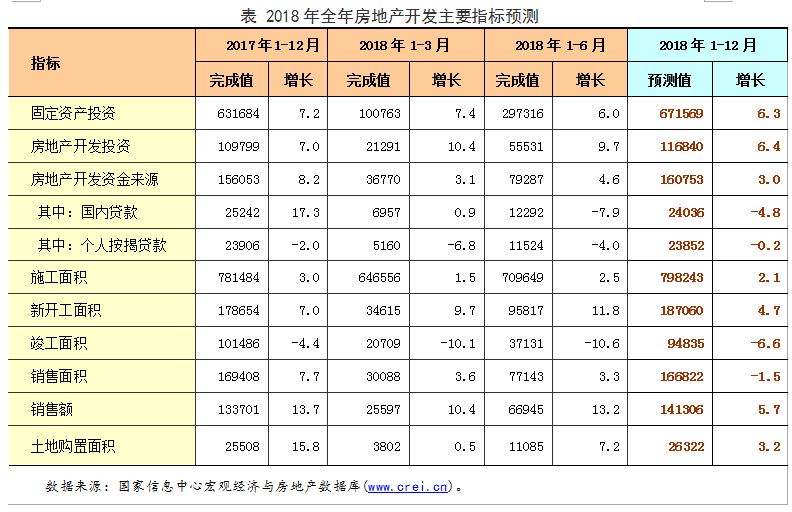

根据ARIMA预测模型,同时结合我们的分析和判断,我们对2018年全年的房地产主要指标预测如下:

第一,受房地产调控政策继续保持高压和土地购置费用拉动效应下降的影响,投资增速将保持个位数增长。我们仍保留此前对2018年房地产投资走势保持“高开平走”的基本判断,预计全年房地产开发投资将增长6.4%左右。

第二,房屋销售继续回落,全年商品房销售面积出现小幅下降,但销售额仍保持正增长。从近期中央及各地房地产调控政策的取向来看,稳定房价仍是政府调控的首要任务,去库存的压力有所减弱,棚改货币化进程会略有放缓,预计下半年房屋销售形势会有所下滑,全年房屋销售面积增速将会出现负增长,跌幅在1.5个百分点左右。

第三,土地购置面积和新开工面积保持增长,但增速回落,预计二者增速均在5%以内。上半年,房地产企业购置土地意愿和新开工意愿较强,后期,随着房地产调控政策的完善,未来商品房销售形势并不乐观,市场预期会制约土地购置和新开工的继续增长。综合考虑,预计全年土地购置面积实现26322万平方米,增长3.2%,保持低速增长。

第四,商品房平均价格涨幅回落。从房价走势来看,预计随着房屋销售面积增速的放缓和房贷实际利率的上行,预计房价上涨的动力会有所减弱,同时对于公证摇号购房政策的不断完善,投机性需求被迫离场,市场供求矛盾缓解,未来房价涨幅会出现回落,预计全年商品房平均价格涨幅在7%左右。

第五,区域分化特征仍将延续。华中、西南、华东、华南地区整体形势相对略好,东北、西北、华北地区整体仍然承压。

诗经云,“七月流火,九月授衣”,这正是下半年房地产市场的贴切写照。预计在政策和市场双方力量的共同影响下,市场将会感受到“七月流火秋风起,九月授衣寒意浓”的丝丝凉意,住房供求结构性矛盾有所缓解,企业销售压力加大,房价涨幅回落,区域分化特征继续加强,市场逐步向理性回归。